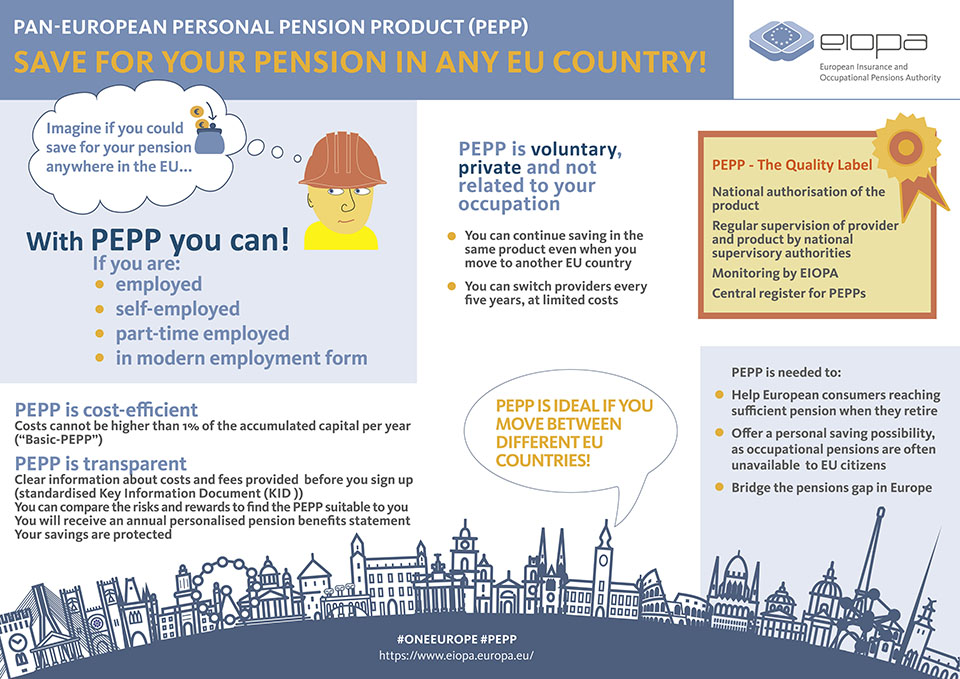

I Pepp ( Pan European Personal Pension ) sono dei Piani pensionistici individuali, una nuova possibilità di risparmio pensionistico che va ad aumentare la scelta con l’immissione sul mercato europeo nuovi prodotti con l’obiettivo di rendere il mercato più competitivo mantenendo il livello di sicurezza per i capitali investiti. Questi nuovi fondi potranno essere offerti da società finanziarie come compagnie assicurative, banche, ma anche da fondi pensione professionali, società di investimento e gestori patrimoniali. I PEPP conterranno un’opzione di investimento predefinita per la maggior parte dei risparmiatori, in base alla quale si recupera almeno il capitale investito e mette a disposizione un numero limitato di opzioni di investimento alternative. Commissioni e costi saranno trasparenti, divulgati tramite un semplice documento di informazioni chiave (KID) che verrà fornito prima dell’adesione, nonché una comunicazione benefici standardizzati presumibili durante il periodo di iscrzione.

Poiché saranno diffusi in tutti i paesi membri, ciò consentirà ai lavoratori di spostarsi da un paese all’altro senza la necessità di cambiare il fondo pensione scelto inizialmente o. La standardizzazione delle funzionalità principali del prodotto sarà combinata con la flessibilità per far fronte alle differenze nazionali. I PEPP consentiranno inoltre di cambiare fondo o assicurazione periodicamente ogni cinque anni, a costi limitati. Questa caratteristica consentirà la trasferibilità dei risparmi accumulati tra gli Stati membri dell’UE pur mantenendo lo stesso contratto. Per facilitare il processo di adesione, il regolamento dei PEPP prevede l’adesione on line.

Il 17 febbraio scorso, prima dell’esplosione della pandemia, al ministero del Lavoro nell’ambito del confronto sulle pensioni, c’è stato un focus dedicato ai temi della previdenza complementare. Naturalmente tutto è stato bloccato ma al momento della ripartenza, ripartiranno anche i Pepp e la relativa concorrenza europea. Con la fame di liquidità che c’è in giro occorre il nostro Paese non deve trascurare questo segmento della sicurezza sociale rendendo più conveniente l’investimento in Italia. Un a delle leve possibili è quella fiscale.

Negli ultimi anni il prelievo fiscale sui rendimenti è salito dal 11 al 20% rendendo poco concorrenziali i nostri prodotti rispetto ad altri Stati dove l’incidenza è minore e ha tal proposito e si deve riconsiderare la cosa perché come ha dichiarato il presidente della Covip Padula dichiarò al Corriere della Sera come sia ormai indispensabile ridurre il prelievo fiscale sui fondi pensione prima dell’arrivo della concorrenza-europee.

i PEPP – continua Padula – non risolve il problema di chi è ai margini del mercato del lavoro. In questo caso, la questione di inclusione previdenziale è anzitutto una questione di inclusione nel mercato del lavoro. Quale che sia la direzione nella quale si deciderà di andare, è di tutta evidenza come un sistema previdenziale che sia sostenibile dal punto di vista sociale e finanziario deve puntare anzitutto all’inclusione nel mercato del lavoro, con interventi diretti ad accrescere la produttività da cui in ultima analisi dipende la domanda di lavoro.

Il principio della capitalizzazione può dare un decisivo contributo alla sostenibilità complessiva di un sistema previdenziale, specie in un’economia che non cresce dal punto di vista demografico ed economico.