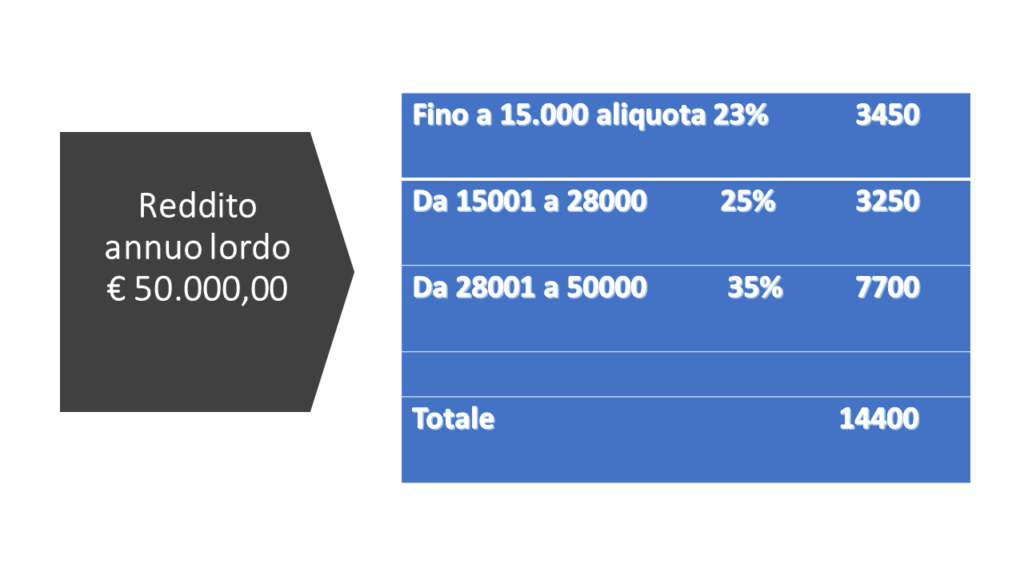

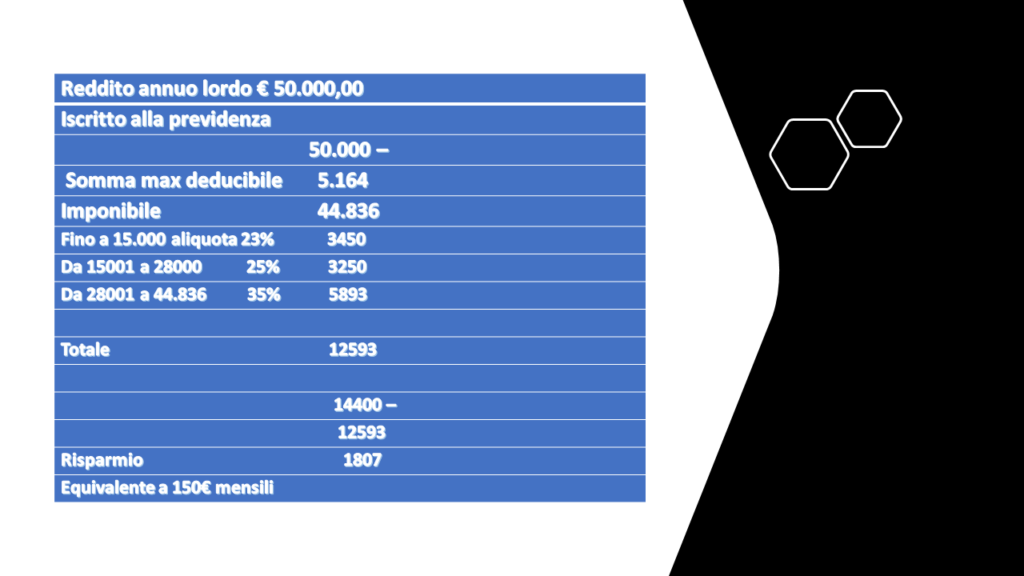

L’incentivo maggiore per chi si iscrive alla previdenza complementare è la deduzione dei contributi versati annualmente dalla dichiarazione dei redditi fino al limite massimo di 5.164,57 euro.

Per incentivare l’adesione alla previdenza complementare ci sono molte agevolazioni fiscali, la più importante è quella che sui contributi versati non si pagano tasse, perché opera la deduzione.

Infatti si può dedurre dal reddito complessivo i contributi versati alla forma pensionistica complementare, fino al limite di 5.164,57 euro all’anno. Tale importo comprende l’eventuale contributo del datore di lavoro e i versamenti che si possono aver effettuato a favore dei soggetti fiscalmente.

È esclusa dalla deduzione la quota del TFR versata al fondo. Gli eventuali contributi versati e non dedotti (inclusi quelli che superano il limite annuo di 5.164,57 euro) vanno comunicati al fondo pensione entro l’anno successivo al versamento affinché non vengano assoggettati a tassazione al momento dell’erogazione delle prestazioni.

Sui rendimenti realizzati dalla forma pensionistica complementare la tassazione varia in base alla composizione degli investimenti della forma pensionistica. I rendimenti derivanti dagli investimenti in titoli di Stato sono tassati con un’aliquota agevolata del 12,50%; i rendimenti realizzati dagli altri tipi di investimento sono tassati al 20% (rispetto al 26% che si applica alle altre forme di risparmio finanziario).

All’atto del pagamento della prestazione pensionistica (in rendita o capitale): la tassazione è molto favorevole. Quanto deriva dai versamenti effettuati è assoggettato a una ritenuta agevolata del 15%. Tale percentuale si riduce in funzione dell’anzianità di iscrizione alla previdenza complementare; se questa è superiore a 15 anni, l’aliquota diminuisce dello 0,30% per ogni anno di successiva iscrizione fino al limite massimo di riduzione pari a sei punti percentuali. Con almeno 35 anni di contribuzione, quindi, l’imposta scende al 9%.

Le anticipazioni per spese sanitarie sono tassate con un’aliquota agevolata che varia tra il 15% e il 9%, in base al numero di anni di partecipazione alla previdenza complementare. A tutte le altre tipologie di anticipazione viene applicata, invece, l’aliquota ordinaria del 23%

I riscatti della posizione individuale a seguito di cessazione dell’attività lavorativa sono tassati con l’aliquota del 23%. Nei casi di riscatto per inoccupazione di durata non inferiore a 12 mesi (non superiore ai 48 mesi), mobilità, cassa integrazione guadagni ordinaria/straordinaria e invalidità, si applica un’aliquota agevolata che varia tra il 15% e il 9%, in base al numero di anni di partecipazione alla previdenza complementare.

Informazioni dettagliate sulla fiscalità della previdenza complementare sono contenute nel Documento sul regime fiscale a disposizione sul sito web del fondo o della società istitutrice dello stesso

Il TFR versato alla previdenza complementare concorre a formare la tua posizione di previdenza complementare e quindi è tassato con le stesse aliquote agevolate.

Se il TFR viene lasciato in azienda, sulla rivalutazione annua si applica l’imposta sostitutiva del 17% e sulle somme liquidate si applica la tassazione separata in base all’aliquota media Irpef a cui è soggetto il lavoratore Sulle somme di TFR erogate in busta paga si applica la tassazione in base all’aliquota ordinaria IRPEF